C’est un pari osé ou du moins aventureux que de vouloir réduire de moitié les impôts de production et pourtant c’est bien ce qui figure aux articles 3 et 4 du projet de loi de finances 2021.

Cette baisse d’impôt (qui représente environ 20 Md€ en deux ans pour les entreprises) entraîne donc une perte de recette pour les collectivités, que le gouvernement compense par une part de TVA.

Quid des tendances conjoncturelles de la TVA ? Quels effets à terme sur la relance et sur l’investissement des entreprises ?

Les mesures en détail

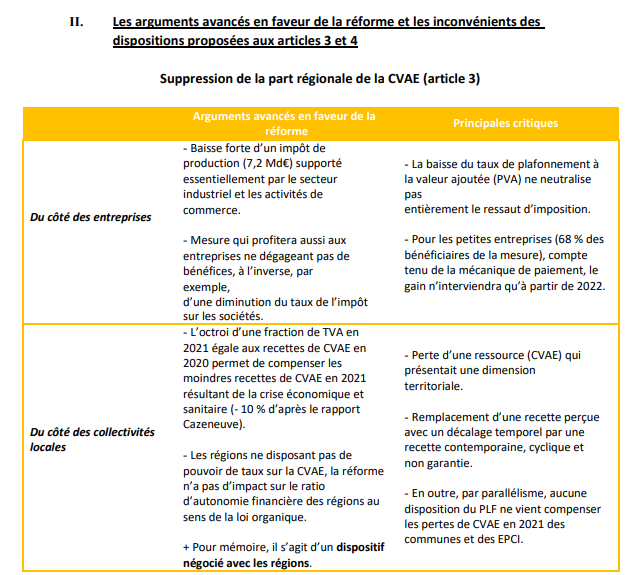

L’article 3 propose de supprimer la part régionale de la cotisation sur la valeur ajoutée (CVAE) – ce qui revient à la diviser par deux. Cette mesure représente une baisse de recettes d’environ 9,5 Md€ pour les régions et, compte tenu des dégrèvements existants, un gain fiscal brut de 7,2 Md€ pour les entreprises.

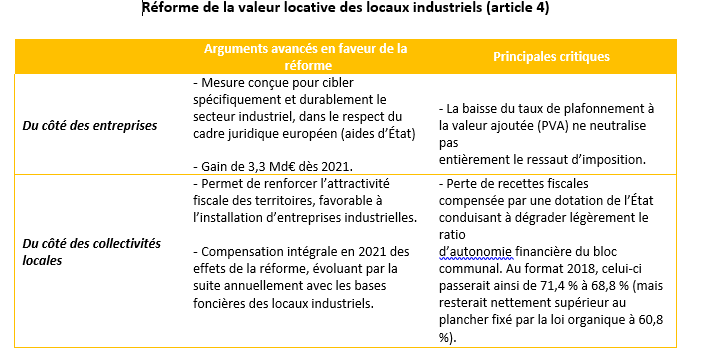

L’article 4 réforme les bases de calcul de la taxe foncière sur les propriétés bâties (TFPB) et de la cotisation foncière des entreprises (CFE) des établissements industriels (valeurs locatives cadastrales). Cette mesure représente une baisse de recettes d’environ 3,3 Md€ pour les collectivités du bloc communal et un gain fiscal brut équivalent pour les entreprises, spécifiquement du secteur industriel.

Pour mémoire, la contribution économique territoriale (CET1) est plafonnée à 3 % de la valeur ajoutée de l’entreprise redevable. Pour éviter que les baisses d’impositions proposées aux articles 3 et 4 se traduisent par un ressaut fiscal, l’article 3 propose également d’en réduire le niveau à 2 %. Toutefois, cette baisse n’est pas suffisante pour neutraliser totalement ce ressaut d’imposition.

Au total, ces deux réformes représentent une baisse brute d’impôt de 10 Md€ pour les entreprises (baisse nette de 8,6 Md€ en tenant compte de l’impact sur l’impôt sur les sociétés).

Les modalités de compensation en faveur des collectivités locales

La suppression de la part régionale de la CVAE est compensée à compter de 2021 par l’attribution d’une fraction de TVA égale à la CVAE perçue en 2020 et évoluant ensuite comme la TVA nationale.

Les moindres recettes résultant de la réforme des valeurs locatives cadastrales des locaux industriels (CFE et TFPB) sont compensées par le versement d’un prélèvement sur recettes (PSR) équivalent au produit des bases perdues et du taux 2020.

Bilan avantages inconvénients de la réforme

Le Sénat prévoit une compensation pour le fonds d’aide à l’implantation des bureaux de poste en zone rurale

« J’ai fait le choix de conserver la baisse des impôts de production choisie par le gouvernement mais nous voulons tout faire pour que des mécanismes de compensation interviennent pour les collectivités »

Jean-François Husson, rapporteur général de la commission des finances

– Le Sénat a adopté un amendement du rapporteur général visant à abaisser le plafond du montant total de CET à 1,5% (au lieu de 2%). Le plafonnement permet d’éviter un ressaut d’imposition que pourrait créer la baisse des impôts de production, neutralisant ainsi les effets de cette baisse. L’amendement du rapporteur général permet de conforter cette mesure en étant sûr que les entreprises ne seront pas pénalisées.

– A l’article 3, le Sénat a également adopté un amendement visant à garantir le Fonds postal national de péréquation territorial à son niveau de 2020. La suppression de la part régionale de CVAE risque d’entraîner une baisse significative en 2021 et 2022 de ce Fonds.

Cette mesure structurelle et non liée au plan de relance interroge.

Albéric de Montgolfier, ancien rapporteur LR du budget, s’est dit « gêné par l’absence de lien entre l’impôt et l’entreprise. Avant, il y avait un lien territorial » dit-il, ajoutant que « la TVA est un impôt qui dépend de la conjoncture », ce qui « devient assez dangereux ».